Monika Bütler

Die sehr ungleiche Vermögensverteilung der Schweiz beschäftigt das Land. Insbesondere erhoffen sich die Befürworter der Erbschaftssteuerinitiative eine Milderung der Ungleichheit. Die Gegner der Vorlage argumentieren hingegen, dass die Vermögensverteilung wenig Aussagekraft hat, aus verschiedenen Gründen. Einer davon ist, dass die gemessene Vermögensverteilung die Guthaben der beruflichen Vorsorge nicht erfasst.

Es gibt leider kaum Daten, die sowohl die regulären Vermögen (inklusive Immobilien!) wie auch die BVG Vermögen ausweisen. Ganz ohne empirische Evidenz müssen wir allerdings nicht auskommen: SHARE, der Survey of Health, Ageing and Retirement in Europe enthält Informationen zu Pensionskassenvermögen, Renten, sonstigen Haushaltvermögen (und vielem mehr). Es handelt sich dabei um ein EU finanziertes Grossprojekt in verschiedenen europäischen Staaten, welches die Lebenssituation der über 50 jährigen erfasst. In der Schweiz wurden die Daten (in vier Umfragewellen) vom Bundesamt für Statistik erhoben. Wir haben die Daten für wissenschaftliche Untersuchungen verwendet.

Ich habe mir die rund 3000 Datenpunkte von Personen über 65 Jahre nochmals angeschaut. Für rund 60% dieser Personen sind Informationen zu Renten- oder Kapitalbezug vorhanden. Diese Informationen erlauben die Berechnung des BVG Vermögens. Weshalb die anderen kein BVG Kapital ausweisen, ist nicht bekannt: Einige davon dürften nie einer Pensionskasse angehört haben, weil sie selbstständig oder nicht erwerbstätig waren, andere haben eventuell den Barbezug des BVG Kapitals in der Umfrage nicht angegeben. Ärmer sind diese 40% allerdings nicht, die Vermögen sind in beiden Gruppen sehr ähnlich verteilt.

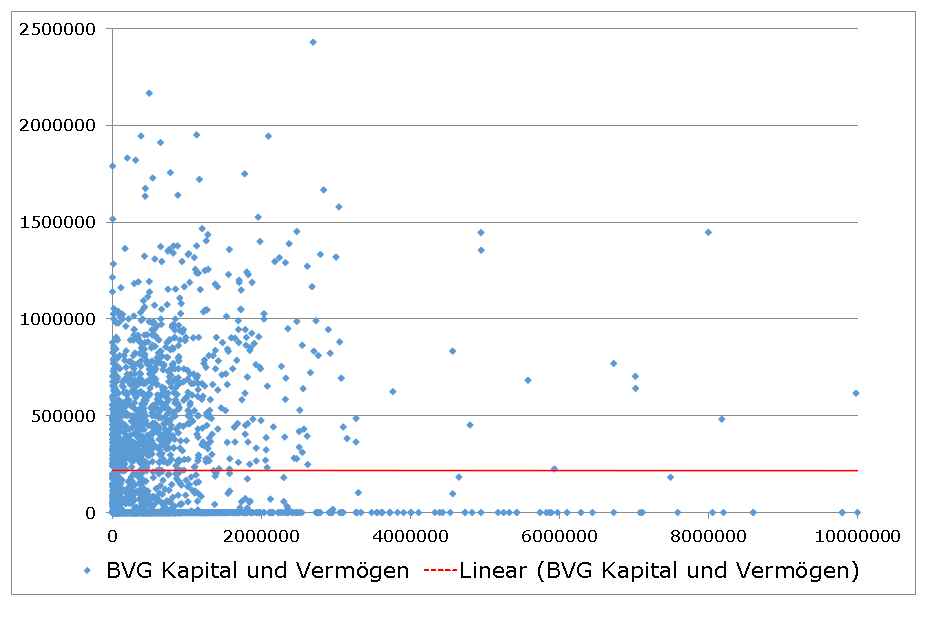

Überraschenderweise gibt es keine statistische Korrelation zwischen regulärem Vermögen und Pensionskassenvermögen: Es gibt viele Personen mit grossem Vermögen ohne BVG Vermögen, und viele mit viel Geld in der Pensionskasse aber ohne reguläres Vermögen. Die untenstehende Graphik mit dem regulären Vermögen auf der horizontalen Achse und dem Pensionsvermögen auf der vertikalen Achse zeigt dies schön: Eine Wolke von Datenpunkten ohne eigentliche Struktur. Die rote Linie zeigt dabei die statistische Trendlinie: Eine Linie ohne Trend, die durchschnittlichen BVG Vermögen sind in allen regulären Vermögensklassen ungefähr gleich hoch.

Die Beschränkung auf Personen über 65 hat natürlich ihre Tücken. Allerdings wissen wir aus den Steuerdaten, dass die älteren im Durchschnitt auch vermögender sind und gleichzeitig aus logischen Gründen auch höhere BVG Vermögen ausweisen. Ein grosser Teil der (ungleichen) Vermögensverteilung wird daher auch von den Vermögen der Älteren erklärt.

Fazit: Bei aller Vorsicht bei der Interpretation der Graphik: Der einigermassen repräsentative SHARE Datensatz liefert keine Hinweise dafür, dass vermögende Personen auch viel mehr Pensionskassenvermögen ausweisen. Der Einschluss der Pensionskassenvermögen dürfte die Vermögensverteilung daher deutlich „gleicher“ machen.

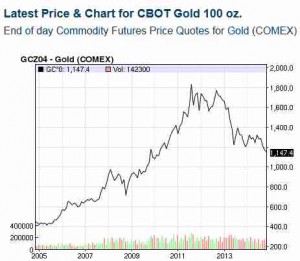

Ein höherer Goldpreis wäre eine Wohltat für Leute wie Egon von Greyerz, der seinen Investoren vor wenigen Jahren einen Goldpreis von USD 7’000-8’000 pro Unze in Aussicht stellte (

Ein höherer Goldpreis wäre eine Wohltat für Leute wie Egon von Greyerz, der seinen Investoren vor wenigen Jahren einen Goldpreis von USD 7’000-8’000 pro Unze in Aussicht stellte (