Durch ihre nicht unumstrittenen Deviseninterventionen im Frühjahr 2010 ist die SNB erhebliche Risiken eingegangen, welche in der Öffentlichkeit deutlich unterschätzt werden.

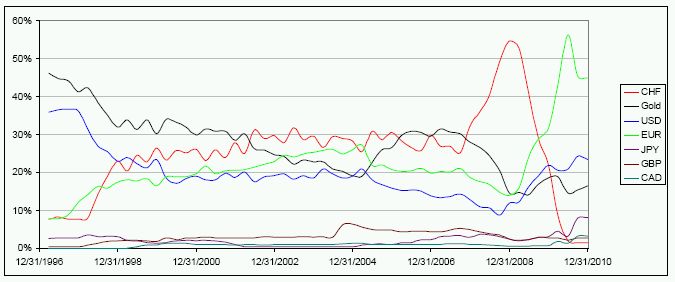

Auf ihrer Webseite liefert die SNB Informationen über die derzeitige Struktur ihrer Aktiven (Anlagenstruktur und Währungsreserven). Eine Aufschlüsselung derselben in Gold und die verschiedenen Währungen liefert über die Zeit folgendes Bild (die nicht ausgewiesenen Währungen machten per Ende 2010 zusammen etwa 3% der Aktiven aus und ändern das Gesamtbild somit nicht):

In der Periode 2000-2006 machten Euro, Dollar, Franken und Gold je zwischen 15 und 30% der Aktiven aus. Der Franken-Anteil wurde zwischen Ende 2007 und Ende 2008 deutlich erhöht und dann fast auf null reduziert. Der Euro-Anteil wurde ab Anfang 2009 drastisch erhöht und erreichte Ende 2010 etwa 45% des Aktivenbestandes.

Obwohl ein Anteil von etwa 45% in einer einzigen Fremdwährung wenig Diversifizierung signalisiert, unterschätzt die obige Grafik die in der SNB-Bilanz vorhandenen Risiken erheblich. Der Grund liegt darin, dass diese Aufschlüsselung die Passiven nicht berücksichtigt. In der Tat enthält die SNB-Bilanz grosse Passivpositionen in Franken. Ein Teil ist geldpolitisch bedingt (die Notenbankgeldmenge); der Grossteil besteht aber aus Schuldpapieren, welche die SNB emittiert hat, um die durch ihre Devisenmarktinterventionen verursachte Überschussliquidität in Franken abzuschöpfen.

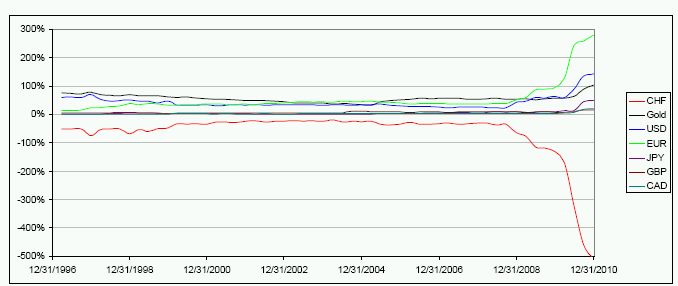

Berechnet man die Netto-Position der SNB nach Währungen und dividiert man die (in Franken umgerechneten) Beträge durch die Eigenmittel, so erhält man folgende Grafik:

Aus der Grafik ist ersichtlich, dass die SNB lange Zeit eine Short-Position in Franken von ungefähr 50% ihrer Eigenmittel hatte. Eine Short-Position in der eigenen Währung ist für eine Zentralbank zwar nicht zwingend (die Währung kann ja durch Kauf von Schuldpapieren in der eigenen Währung emittiert werden), aber auch nicht problematisch, solange sie nicht zu hoch wird.

Es zeigt sich jedoch, dass die Short-Position in Franken seit Anfang 2009 deutlich gestiegen ist, um im Jahre 2010 offenbar vollkommen ausser Kontrolle zu geraten. Per Ende 2010 erreichte sie etwa 500% der Eigenmittel. Dies bedeutet, dass jede Erhöhung des Frankenkurses um 1% gegen den Korb der Aktiven (also Fremdwährungen plus Gold) die Eigenmittel der SNB um rund 5% schmälert. Der Hebel in der Bilanz der SNB und die damit zusammenhängenden Risiken haben somit inzwischen ein besorgniserregendes Ausmass erreicht.