Urs Birchler

Die Meinungsverschiedenheit zwischen SNB und den Grossbanken ist dem breiteren Publikum der Steuerzahler — um deren Geld geht es nämlich — nicht ganz einfach zu vermitteln. Versucht sei es wenigstens.

Genügend Eigenmittel ist immer Eigenmitel pro irgendwas. Im einfachsten Fall pro Bilanzsumme einer Bank. Das ist wie beim Hauseigentümer: Die Bank verlangt, dass er das Haus nur zu 80% mit Schulden belastet und 20% des Immobilienwertes selber, aus dem eigenen Sack, berappt.

Im anspruchsvolleren Fall bezieht man die Eigenmittel auf die sogenannten risikogewichteten Anlagen der Bank (die RWA, für risk weighted assets). Das wäre, wie wenn die Bank vom Hauseigentümer Eigenmittel verlangte in der Höhe von (beispielsweise): 10% des Grundstückwerts (da dieser risikoarm ist), 30 Prozent des Wohnzimmers, 50% des Kellers (da feuchtigkeitsgefährdet) und 120% der (potentiell explosiven) Gasheizung.

Welcher Ansatz ist der richtige: die Pauschallösung pro Bilanzsumme (Leverage Ratio) oder die (einzel-)risikogerechte Lösung (auf Basis der RWA unter Basel II und III)? Grundsätzlich wäre der risikogerechte Ansatz wohl der richtige — liessen sich die Risiken einer Bank denn hinreichend genau messen. Dies ist jedoch nicht der Fall. Zum einen ist die Messung (und die Aggregation) der Risiken schon konzeptionell schwierig. Zum andern versuchen die Banken auch, den gemessenen Risiken auszuweichen. Mit den gemessenen Risiken verschwinden aber nicht unbedingt die effektiven Risiken. Der Hauseigentümer, der auf die Gasheizung verzichtet, braucht — in unserem Beispiel — weniger Eigenmitteln. Was aber, wenn er insgeheim mit Propangas aus der Flasche kocht? Dann hat er das Risiko in den eigenmittelfreien Bereich verschoben.

Ein Arbeitspapier des IMF zeigt sehr sorgfältig, dass die risikogewichteten Assets (RWA) ein unzuverlässiges Mass der Risiken einer Bank sind. Die Autorinnen legen auch dar, dass es grosse Unterschiede zwischen Banken, vor allem auch zwischen Banken aus verschiedenen Weltregionen gibt.

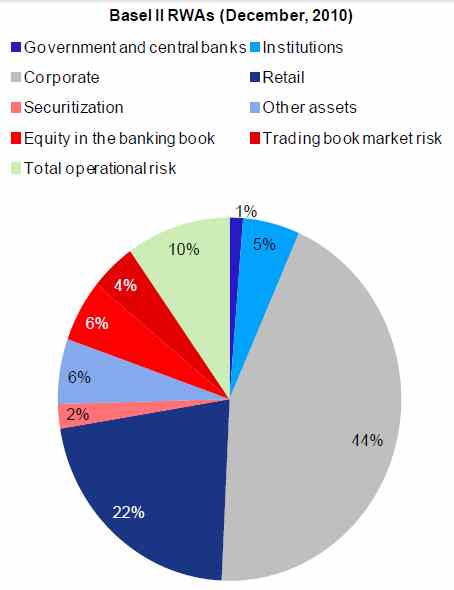

Am deutlichsten zeigt sich die Unzulänglichkeit der Risikogewichtung gegenwärtig in der Behandlung von Staatsanleihen. Diese werden in den meisten Ländern mit niedrigen Risikogewichten, wenn nicht mit null, gezählt. Die Grafik (ursprüngliche Quelle: Standard&Poor’s und Bloomberg) zeigt, dass Guthaben gegenüber Staaten nur für 1% der Eigenmttelerfordernisse der international tätigen Banken verantwortlich sind. Bei einer solchen Rechnung fehlen schnell einmal ein paar Prozentpunkte an Eigenmitteln, wenn sich eine Krise verschärft. Drum leuchtete wohl bei der SNB das Alarmsignal auf. Genauso schöpft ein Bankier Argwohn, wenn der Hauskäufer behauptet, er brauche dank auschliesslich krisenfester Bauweise und Ausstattung zu seiner Hypothek nur 1,7% Eigenmittel.

Bezogen auf die risikogewichteten Aktiven gehören die Schweizer Grossbanken zu den besser kapitalisierten der Welt. Bezogen auf die Bilanzsumme sind sie jedoch im Tanga unterwegs. Kein Wunder hat der Bademeister gepfiffen.