Monika Bütler

Der FDP Präsident Philipp Müller ärgert sich über die Meili-Brüder, welche die Erbschaftssteuerinitiative finanziell und ideell unterstützen. 3 Brüder teilen ihren Reichtum, heisst es auf der Webpage der Meilis – tatsächlich teilen die Brüder allerdings nur den Teil ihres Reichtums, den sie durch eine clevere Transaktion (eine rechtzeitige Überschreibung von Immobilien) gespart hätten, sollte die Initiative am 14. Juni angenommen werden.

Dennoch: Philipp Müller sollte sich nicht so sehr aufregen. Denn Meilis liefern gerade selber ein schönes Argument gegen die vorgeschlagene Erbschaftssteuer: Die Schlauen finden nämlich oft ein gutes Schlupfloch aus der Steuerpflicht. Im Falle der Meilis durch eine rechtzeitige Überschreibung der Vermögenswerte. Auch die von den Befürwortern zur Besänftigung der Gemüter vorgeschlagene Privilegierung der Familienfirmen hat ihre Tücken: Bei einem Vermögen von 30 Millionen lohnt sich der Aufwand, zur Vermeidung der Steuern ein Familienunternehmen zu gründen (batz and friends economic consulting), bei einem Vermögen von 3 Millionen ist dies wahrscheinlich zu umständlich.

Lars Feld, Wirtschaftsweiser in Deutschland, bezeichnet denn auch die Erbschaftssteuer als die grösste Dummensteuer. Soweit würde ich nie gehen. Tatsache ist aber, dass die richtig Vermögenden viel bessere Möglichkeiten haben, ihren Nachlass zu ihren Gunsten zu gestalten als die nicht ganz so Vermögenden. So ist es in vielen Ländern möglich, Stiftungen zu gründen, die dann später wieder primär (oder ausschliesslich) der Familie zukommen. Etwas plakativ ausgedrückt: Die Halbreichen zahlen die Erbschaftssteuer an den Staat, die ganz Reichen bestimmen selber, was mit dem Geld gemacht wird. Kampagnen unterstützen, zum Beispiel.

Ich bin selber nicht gegen eine moderate Erbschaftssteuer. Als im Kanton Waadt die damalige Erbschaftssteuer zur Diskussion stand, habe ich mit der Mehrzahl meiner damaligen Kollegen an der Uni Lausanne eine prise de position économistes HEC unterzeichnet zur Beibehaltung einer moderaten Einkommenssteuer (Gegenvorschlag der damaligen Regierung). Die Initiative, die am 14. Juni zur Abstimmung gelangt, würde ich allerdings nicht als moderat bezeichnen; sie ersetzt keine andere Steuer, hat eine Zweckbindung (ein ökonomischer Unsinn), unterscheidet nicht zwischen direkten Nachkommen und anderen Erben (4 Kinder, die zusammen 3 Millionen erben zahlen Steuern – die einzige Schwester, die 2 Millionen erbt, zahlt nichts) usw.

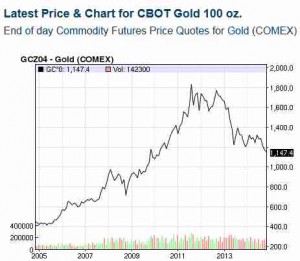

Ein höherer Goldpreis wäre eine Wohltat für Leute wie Egon von Greyerz, der seinen Investoren vor wenigen Jahren einen Goldpreis von USD 7’000-8’000 pro Unze in Aussicht stellte (

Ein höherer Goldpreis wäre eine Wohltat für Leute wie Egon von Greyerz, der seinen Investoren vor wenigen Jahren einen Goldpreis von USD 7’000-8’000 pro Unze in Aussicht stellte (