Urs Birchler

Wenn dem Schweizer auf der Bergwanderung die Luft ausgeht, schwenkt er den REGA-Ausweis und hofft auf den Helikopter. Ähnliches scheint sich gegenwärtig in der Geldpolitik abzuspielen. Der Konjunktur geht die Luft aus, und schon denken wir an den Helikopter. Dieser soll Geld abwerfen, sei es über den Bürgern oder gleich über dem Bundeshaus.

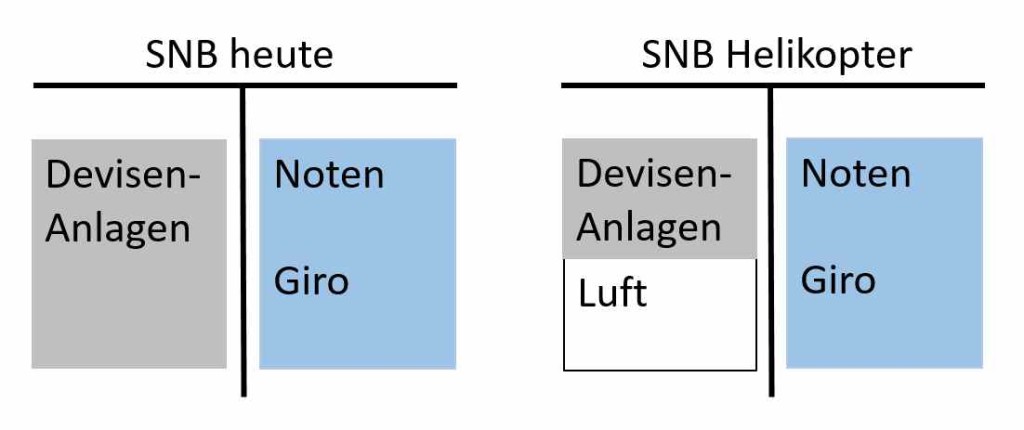

Die beiden Bilanzen der SNB zeigen den Unterschied zwischen Helikoptergeld und Geld nach herkömmlichem Anbau.

Das von der SNB geschaffene Geld steht in beiden Fällen rechts, auf der Passivseite. Der Unterschied besteht darin, dass dem herkömmlichen Geld ein Guthaben der SNB auf der Aktivseite gegenübersteht. Helikoptergeld (rund die Hälfte der Geldmenge in der Bilanz rechts) hingegen ist verschenkt; das damit „erworbene“ Guthaben ist deshalb mit „Luft“ bezeichnet.

Helikoptergeld hat also die folgenden Eigenschaften:

- Helikoptergeld behindert die Steuerung der Geldmenge, da es nicht mit bestehenden Anlagen der SNB zurückgekauft werden kann (ausser die SNB gibt Schuldscheine aus, die dann aber ihrerseits permanenten Charakter haben und — ohne entsprechende Zinseinnahmen auf der Aktivseite — verzinst werden müssen).

- Helikoptergeld ist — gesamtwirtschaftlich gesehen — kein Geschenk. Wenn die Nationalbank Helikoptergeld ausgibt statt Anlagen zu tätigen, verliert sie Zinseinnahmen. Es bleibt also weniger übrig zur Gewinnausschüttung an Bund und Kantone.

- Helikoptergeld und ein Staatsfonds sind zwei Seiten derselben Medaille. Gliedert die SNB einen Teil ihrer Anlagen aus und überträgt sie als Staatsfonds an den Bund, so sieht ihre Bilanz nachher genau wie die Bilanz rechts aus. Das Geld auf der Passivseite wird, obwohl ursprünglich herkömmlich geschaffen, im nachhinein zum Helikoptergeld.

Wenn Helikoptergeld die Wirtschaft belebt, weil öffentliche Hand oder Private mehr ausgeben, so beruht dies daher letztlich auf einer Illusion. Der Helikoptergeld-Illusion.

Die Nationalbank sollte ihre Devisenanlagen strategisch einsetzen

So wie die Staatsbetriebe der Chinesen auf Einkaufstour im Ausland gehen, könnte dies die Schweiz auch mit den Devisenanlagen der Nationalbank tun. Ist es für unsere Nationalbank wirklich zwingend notwendig, so viel Liquidität in schwachen Fremdwährungen zu halten? Sollte sie nicht vielmehr in Schwachwährungsländern Realwerte erwerben, um bei einem weiteren Wertezerfall dieser Schwachwährungen zumindest eine gewisse Absicherung zu erreichen? Ja sie könnte die hohen Devisenreserven auch für strategische Realwertkäufe (Aktien und Infrastruktur im Ausland) einsetzen. Was hindert die Schweiz daran, die entsprechenden Rechtsvorschriften anzupassen?

Der Begriff „Illusion“ ist recht zentral im Zusammenhang mit sowohl der gegenwärtig praktizierten Geldpolitik als auch der phantasievollen Vorschläge der „Experten“.

Illusion:

– Geldpolitik könne Fiskal- und Wirtschaftspolitik ersetzen

– des free lunch

– ein ausser Kontrolle geratenes System lasse sich mit „mehr vom Gleichen“ wieder beherrschen

– die Leute seien naiv, dumm und liessen sich einfach manipulieren

– …

Das einzig Gute an Luftschlössern ist, dass sie nicht auf Sand gebaut sind.

Bei einem Staatsfonds müsste die SNB natürlich Fonds-Anteile dagegenhalten (keine Luft). Ausserdem müsste sie in der Lage sein ihre Anteile jederzeit wieder an den Fonds zu verkaufen. Ein Staatsfonds sollte nur ein geldpolitisches Instrument sein, kein Spielzeug für Politiker oder die Regierung. Selbstverständlich kann man argumentieren dass ein Fonds gar nicht notwendig ist, schliesslich kann die SNB Investitionen auch auf der eigenen Bilanz halten. Das grosse Misstrauen bei der Geldpolitik kommt jedoch daher, dass die SNB so grosse Anteile in EUR hält. Das führt dann zu Goldinitiativen. Hier könnte ein Staatsfonds helfen der im Ausland in reale Werte investiert. Die negativen Zinsen haben enorme Kosten zur Folge für Sparer und Pensionskassen. Es stellt sich die Frage ob ein Kauf von Fremdwährungen mit anschliessener Anlage über einen Staatsfonds nicht günstiger wäre. Wenn die EZB so weitermacht wird ansonsten vielleicht auch mal eine Kapitalkontrolle noch zum Thema.

Das verstehe ich nicht ganz. Gibt es diese Art von Helikoptergeld überhaupt? Bisher glaubte ich, dass eine Notenbank beim Erhöhen von M0 immer ein Asset gegenbuchen, bzw. die Bilanz auf irgend eine Art ausgleichen, muss. Noten direkt von Orell Füssli an die Haushalte zu schicken ginge demnach nicht. Aber zum Beispiel QE oder das Verschenken von Teilen des Eigenkapitals wären damit konform. Vor dem Umschwenken auf eine mark-to-market Bilanzierung gab es für letzteres noch mehr Raum. Aber nötig ist das Verschenken von Eigenkapital nicht, die klassische Form von Helikoptergeld sind seit jeher Staatsschulden, welche die Notenbank gegen Zahlungsmittel kauft, oder nicht? Wenn die volkswirtschaftlichen Werte nicht mitwachsen, verschwindet der ganze Spuk dann, zwar nicht ganz verteilungsneutral, über die Inflation. Aber wieso soll ausgerechnet die Schweiz Helikoptergeld ausgeben? Die Konjunktur läuft ja ganz ordentlich. Das einzige Problem ist, dass Schweizer Akteure ein paar 100 Mrd. aus dem Ausland zurückgezogen haben und die SNB diese Assets solange ausserhalb der Heimwährung in ihrer Bilanz zwischenlagert. Das ist zwar nicht unproblematisch, da Risiken und Verantwortlichkeiten verschmiert werden, aber sicher kein Grund für Aktivismus im Binnenbereich (der Binnenmarkt der Schweiz ist immer noch die Schweiz und nicht die EU – umgekehrt ist ein Binnenmarkt EU mit Schweizer Eigenstaatlichkeit und eigener Währung kaum sinnvoll zu vereinen – aber das ist eine ganz andere Diskussion).