Urs Birchler

Das grösste Risiko der Banken ist nach wie vor das Risiko eines brüsken Zinsanstiegs. Dies gilt besonders für die auf das inländische Hypothekargeschäft ausgerichteten Banken — und für ihre Schuldner, soweit sie sich nicht durch langfristige Hypotheken abgesichert haben. Verbreitet scheint aber die Meinung vorzuherrschen, so wild werde es ja nicht kommen; Zinsanstieg ja, aber dann doch eher langsam.

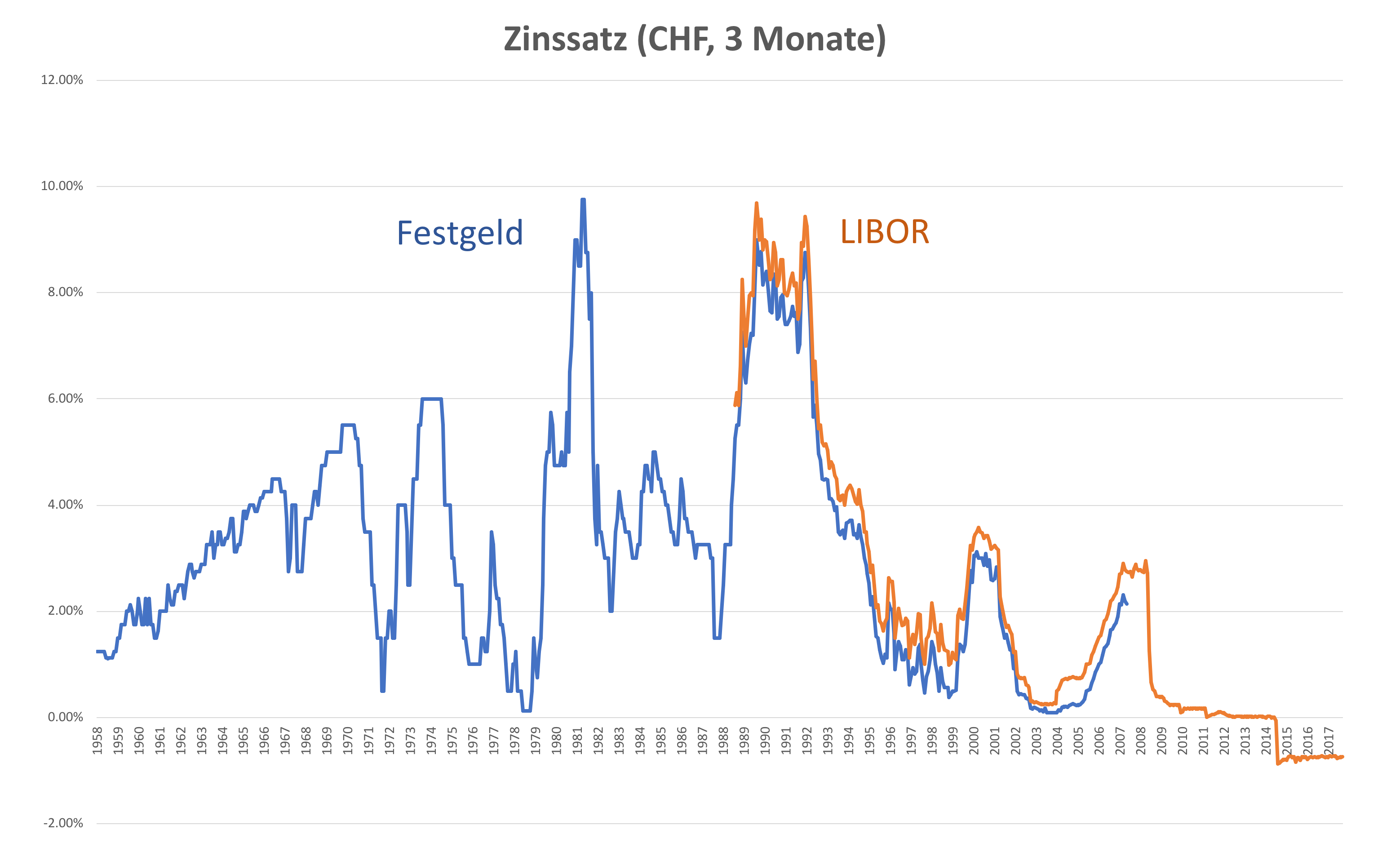

Schon möglich. Trotzdem hat’s mich gejuckt, einmal nachzusehen, wie das denn früher war. Und siehe da: Die Grafik von 1958 bis heute zeigt: Es kann brutal rasch gehen. Mindestens bei den kurzfristigen Sätzen (3 Monate). Ein Anstieg um mehr als fünf Prozentpunkte innerhalb von 1-2 Jahren ist keine Seltenheit, und 8 Prozentpunkte innnert zweier Jahre gab’s schon zweimal (1980-81 und 1989-90). Seit 1990 sind die Zinssätze allerdings nie mehr so stark gestiegen; die Generation der in den 1980er Jahren Geborenen haben also kaum bewusst schon einmal eine Zinshausse erlebt. Drum hier die Grafik.

Danke für Ihre Mühe. Jedoch historische Vergleiche mit der heutigen einmaligen Situation zu ziehen, hilft leider nicht weiter. So werden heute in Sekundenbruchteilen mittels automatisierter Algorithmen und praktisch endloser Liquidität durch Zentralbanken Börsencrashs und Bankenpleiten verhindert. Damit wird ein Neustart des Systems nach überfälligem Systemcrash verunmöglicht und die Guthaben/Schulden-Parität kann weiter auch über den kritischen Punkt hinauswachsen. Die Zinsen als wesentliches ‚Brennmittel‘ wurden schon auf ein Minimum gesenkt. Der Kessel wird also nur noch sehr langsam heisser, kühlt aber nicht ab. Dies wäre nur möglich durch Negativzinsen auf alle Geldwerte – was wiederum von interessierten, mächtigen Kreisen zuverlässig verhindert wird.

Der heute zwar langsamer aber dennoch ansteigende Druck wird sich eben über andere Wege entladen müssen – das Dampfen aus den möglichen Eruptionspunkten ist ja bereits überall zu sehen…

Wer sich für die tatsächlichen Hintergründe der Zinsentwicklung interessiert:

https://www.linkedin.com/pulse/der-irrtum-zentralbanken-warum-die-experten-ratlos-und-eugen-wagner-1

Die Warnung von Prof. Birchler ist sehr wohl gerechtfertigt. Die heute tiefen Zinsen beruhen auf der Erwartung weiterhin tiefer Zinsen. Diese sind dem glücklichen Zusammentreffen der folgenden Einflüssen geschuldet:

1/ Reservoir an billigen und produktiven Arbeitskräften in Osteuropa und Fernost

2/ Investitionsscheu alternder Bevölkerungen in den entwickelten Volkswirtschaften

3/ ausgeprägte Sparneigung in Fernost

4/ Sättigungseffekte und Genügsamkeitstrends

5/ gemessene und nicht erfasste Produktivitätssteigerungen infolge der Digitalisierung

6/ eine seit der Jahrtausendwende expansiv gewordene Geldpolitik, die sich unter diesen Umständen eher senkend auf die Teuerung und damit die Langfristzinsen auswirkt (in der Volcker-Welt der 80er war der Effekt noch umgekehrt)

…und wahrscheinlich noch einige Einflüsse mehr, die ich vergessen habe sowie sicher auch einige in der Gegenrichtung.

Wesentlich ist, dass die Geldpolitik nur einer der vielen Einflüsse auf das Zinsgefüge ist. Nur vor dem Hintergrund des erwähnten glücklichen Zusammentreffens, auch die „Great Moderation“ genannt, kann es scheinen, als ob die Zentralbanken die Zinsen bestimmen könnten. In der Regel ist es genau umgekehrt: die Zentralbanken sind die meiste Zeit von den Ereignissen getrieben und müssen dauernd auf Entwicklungen in Konjunktur, Zinsgefüge und Wechselkursen reagieren damit die Preise einigermassen stabil bleiben.

Trotzdem könnte Prof. Birchlers Warnung überzogen sein, nämlich wenn das heutige Gleichgewicht tiefer Zinsen stabil wäre, oder wenn, selbst wenn das Gleichgewicht nicht stabil wäre, die Einflüsse 1-6 andauern.

Fragen wir zuerst, ob das heutige Gleichgewicht stabil ist. Stabil wäre es, wenn kleine Abweichungen Reaktionen auslösen, die wieder zum Gleichgewicht zurückführen. Ich bin nicht Oekonom, d.h. ich habe die Stabilität der heutigen Situation nicht selber untersucht. Aber mir scheint es zumindest plausibel, dass das Gleichgewicht nicht stabil sein könnte. Eine leichte Abweichung von Erwartung weiterhin stabiler Preise müsste bei den heute tiefen Leitzinsen zu Umdispositionen führen, welche tendenziell das Zinsniveau erhöhen. So sieht ein labiles Gleichgewicht aus!

Sind denn wenigesten die Voraussetzungen des labilen Gleichgewichts weiterhin erfüllt? Nun, 1/ ist endlich (siehe Lohnsteigerungen in China und Osteuropa), 2/ und 4/ dauern wohl an, 3/ schwächt sich bestimmt ab, wofür sicher in China verschiedene Gründe sprechen, 5/ dauert vielleicht an, vielleicht auch nicht und 6/ ist per Willenserklärung der Notenbanken endlich und muss, bei Abweichungen vom Gleichgewicht, per Auftrag der Notenbanken enden.

Treffen meine Ausführungen zu, wird die kommende Zinswende abrupt und nicht graduell ausfallen.

Pingback: Acht Szenarien: Die Folgen höherer Zinsen – mypockettemp